του Βασίλης Βιλιάρδου

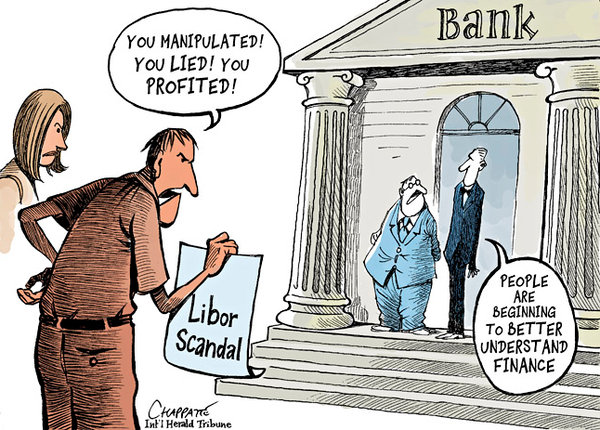

Η κυριαρχούσα Οικονομία δεν έχει καμία σχέση με επιστήμη, αφού στην πραγματικότητα πρόκειται για τη Θρησκεία που επιβάλλουν οι εκλεκτοί – οπότε δεν υπάρχει άλλη λύση, εκτός από το να μάθουν οι Πολίτες μόνοι τους όσο περισσότερα μπορούν και ειδικά οι Έλληνες, οι οποίοι βιώνουν πρώτοι μία πρωτοφανή επίθεση των αγορών.

.

Ανάλυση

«Στην οικονομία, η οποία ουσιαστικά καθορίζει την πολιτική, έχει επικρατήσει η σχολή που πρεσβεύει τη νεοκλασική θεωρία, γνωστή στους περισσότερους ως η οικονομία της δήθεν ελεύθερης αγοράς ή δήθεν φιλελευθερισμός – η βασική διαφορά του οποίου με τονεοφιλελευθερισμό δεν είναι άλλη, από την πλήρη κυριαρχία στο δεύτερο των χρηματοπιστωτικών αγορών, εις βάρος της πραγματικής οικονομίας.

Η νεοκλασική, φιλελεύθερη αυτή σχολή έχει κατασκευάσει τις θεωρίες της σαν να βρισκόμαστε σε ένα είδος Μεσαίωνα – καθώς επίσης σαν να μην έχει μεσολαβήσει ποτέ η βιομηχανική επανάσταση. Παραστατικά λειτουργεί με το μοντέλο ενός ουτοπικού κόσμου, στον οποίο υπάρχουν μόνο λαϊκές αγορές – ενώ οι συναλλαγές αφορούν μόνο πορτοκάλια και μήλα.

Φαίνεται βέβαια παράδοξο, αλλά οι περισσότεροι πανεπιστημιακοί οικονομολόγοι δεν κατανοούν καν τι σημαίνει να ζει κανείς στο σημερινό σύστημα του εντελώς «ώριμου» καπιταλισμού – όπου κυριαρχούν οι μεγάλοι (too big to fail) πολυεθνικοί όμιλοι, ενώ η κερδοσκοπία είναι αχαλίνωτη. Ακόμη χειρότερα, στη νεοκλασική θεωρία που έχει επικρατήσει τόσο οι επενδύσεις, όσο και οι πιστώσεις (δάνεια), δεν διαδραματίζουν κανέναν κεντρικό ρόλο – ούτε τα χρήματα, ούτε καν τα κέρδη.

Περαιτέρω, μόνο η τελευταία χρηματοπιστωτική κρίση (2008) έχει κοστίσει πολλά τρισεκατομμύρια σε παγκόσμιο επίπεδο – ενώ έχει καταστρέψει (υπερχρεώσει) ολοσχερώς κάποιες χώρες, όπως είναι η Ελλάδα και η Ιταλία. Το κραχ αυτό συνέβη επειδή η νεοκλασική θεωρία δεν προβλέπει τέτοιες παγκόσμιες κρίσεις. Αντίθετα, ισχυρίζεται πως οι χρηματαγορές τείνουν να είναι ορθολογικές και αποτελεσματικές – οπότε δεν είναι δυνατόν να προκαλούν κραχ.

Τα νεοκλασικά μοντέλα δε είναι ακόμη πιο εξτρεμιστικά, αφού υποθέτουν ουσιαστικά πως οι άνθρωποι είναι αθάνατοι και παντογνώστες – επίσης, πως υπάρχει στον πλανήτη ένας και μοναδικός καταναλωτής, ο οποίος καταναλώνει ένα και μοναδικό προϊόν! Ως εκ τούτου θυμίζουν το μυθιστόρημα Ροβινσώνα Κρούσου – του μοναχικού καταναλωτή που ζει σε ένα νησί μόνος του, που δεν πεθαίνει, που παράγει ένα προϊόν στη μοναδική εταιρεία που υπάρχει και ανήκει στον ίδιο, ενώ είναι ο μοναδικός της εργαζόμενος.

Τράπεζες, χρήματα και πιστώσεις θεωρούνται περιττά σε αυτό το μοντέλο – όπου, σύμφωνα με τον κάτοχο του Νομπέλ Ronald Coase, «Η νεοκλασική θεωρία είναι μόνο σε θέση να αναλύσει μοναχικούς ανθρώπους, οι οποίοι στην άκρη ενός δάσους συναλλάσσονται με μούρα και καρύδια». Η ανοησία αυτή θα μας προκαλούσε ίσως εύθυμη διάθεση, εάν οι πολιτικές της συνέπειες δεν ήταν τόσο καταστροφικές – κυρίως επειδή ένας από τους βασικότερους ισχυρισμούς της είναι το ότι, η οικονομία τείνει πάντοτε στην ισορροπία.

Η έννοια της οικονομικής δύναμης δεν παίζει κανένα ρόλο στη νεοκλασική θεωρία, ούτε η διαφθορά και η διαπλοκή των ισχυρών, ενώ δεν αναρωτιέται καν γιατί υπάρχουν ελάχιστοι πλούσιοι και πολλοί φτωχοί –επειδή, κατά την ίδια, ο καθένας εισπράττει αυτά ακριβώς που προσφέρει! Με το συγκεκριμένο τρόπο, προφανώς δεν προκαλεί κανένα πρόβλημα στους εκάστοτε προνομιούχους – οπότε είναι πολύ φυσικό να την πιστεύουν, κυρίως όμως να τη διαδίδουν/επιβάλλουν όπου και όπως μπορούν.

Συμπερασματικά λοιπόν η σημερινή, η κυριαρχούσα καλύτερα Οικονομία, δεν έχει καμία σχέση με επιστήμη – αφού στην πραγματικότητα πρόκειται για Θρησκεία. Με απλά λόγια, όποιος δεν πιστεύει στο αξίωμα της Ισορροπίας, είναι αδύνατον να κάνει καριέρα σε κάποιο σημαντικό Πανεπιστήμιο – αφού όλες οι έδρες κατέχονται από τους πιστούς της νεοκλασικής θεωρίας.

Περαιτέρω, το βασικό δόγμα των καθιερωμένων (mainstream) οικονομολόγων είναι η απόρριψη όλων των μεγάλων θεωρητικών του κλάδου τους, αφού ο Adam Smith, ο Karl Marx και ο J.M. Keynesδιδάσκονται σπάνια, διαστρεβλωμένα ή καθόλου στα Πανεπιστήμια– παρά το ότι έχουν τεκμηριώσει και κυκλοφορήσει παντού τις θεωρίες τους, ενώ χωρίς αυτούς δεν θα υπήρχε καθόλου η σύγχρονη Οικονομία.

Ακόμη χειρότερα, οι καθιερωμένοι οικονομολόγοι προσποιούνται πως οι τρεις παραπάνω μεγάλοι θεωρητικοί είναι πλέον ξεπερασμένοι – φαντάσματα της ιστορίας. Για να το πετύχουν αυτό χρησιμοποιούν το αγαπημένο τους τέχνασμα, σύμφωνα με το οποίο ως «σύγχρονο» χαρακτηρίζεται αυτόματα ότι γράφεται στο παρόν – παρά το ότι η ίδια η νεοκλασική θεωρία προέρχεται από το 19ο αιώνα.

Το πλέον παράδοξο όλων δε είναι το ότι, ενώ προβλέπονται νέες και μεγαλύτερες κρίσεις, οι καθιερωμένοι οικονομολόγοι παραμένουν ακόμη στο μοντέλο της λαϊκής αγοράς – οπότε δεν φαίνεται να υπάρχει καμία άλλη λύση, εκτός από το να μάθουν οι Πολίτες όσο περισσότερα μπορούν για την Οικονομία. Απλούστερα, οι Πολίτες-εκλογείς δεν επιτρέπεται πλέον να παίρνουν το ρίσκο να αφήνουν την οικονομική σκέψη σε άλλους, αφού τότε θα υποδουλωθούν, θα μετατραπούν σεσκλάβους χρέους και θα καταστραφούν ολοσχερώς.

Στα πλαίσια αυτά, οι στρεβλώσεις και η αστάθεια των καθιερωμένων οικονομολόγων, τους οποίους χρησιμοποιούν τα εκλόγιμα κόμματα για να χαράξουν πολιτική, γίνεται περισσότερο κατανοητή εάν γνωρίζει κανείς τις εναλλακτικές προτάσεις. Δηλαδή, τον Adam Smith, τον Karl Marx και τον J.M. Keynes, οι οποίοι βίωναν την καθημερινότητα όπως όλοι οι υπόλοιποι Πολίτες – ενώ δεν ήταν κλεισμένοι σε γυάλα ή δεν εξυπηρετούσαν μόνο τα συμφέροντα των προνομιούχων, όπως οι σημερινοί τους συνάδελφοι.

Για παράδειγμα, ο Adam Smith είχε διαπιστώσει πριν από περίπου 240 χρόνια πως ούτε η εξυπνάδα, ούτε η εργατικότητα/παραγωγικότητα επεξηγούν το γιατί κάποιος είναι πλούσιος ή φτωχός – αλλά, αντίθετα, η κληρονομική προέλευση, γεγονός που σημαίνει πως τα παιδιά των φτωχών εργαζομένων έχουν πολύ σπάνια ευκαιρίες για να ξεφύγουν από τη μοίρα τους.

Από την άλλη πλευρά, αρκετοί θεωρούν πως ο Karl Marx είναι ξεπερασμένος, επειδή οι «μάζες» δεν έχουν εξαθλιωθεί εντελώς, όπως είχε προβλέψει. Εν τούτοις, παραβλέπεται το γεγονός πως ήταν ο πρώτος που περιέγραψε σωστά το ρόλο που διαδραματίζει η τεχνολογία στον καπιταλισμό. Επίσης, ήταν ο πρώτος που διέκρινε ότι οι επιχειρήσεις θα γινόντουσαν διαρκώς μεγαλύτερες, έως ότου πάψει εντελώς να υπάρχει ανταγωνισμός – οπότε θα κυριαρχούσαν οι μεγάλοι πολυεθνικοί όμιλοι.

Αυτό φαίνεται πλέον καθαρά σήμερα, με ένα από τα δυσμενή αποτελέσματα του να είναι η τεράστια αποφυγή πληρωμής φόρων εκ μέρους των πολυεθνικών, μέσω της χρήσης των φορολογικών παραδείσων– τους οπαίους έχουν δημιουργήσει οι εξαγορασμένοι από τους ίδιους πολιτικοί. Ως εκ τούτου, όλοι οι υπόλοιποι Πολίτες είναι αναγκασμένοι να συμπληρώνουν οι ίδιοι τα φορολογικά έσοδα, τα οποία διαφεύγουν – με υψηλότερους φόρους και εις βάρος των εισοδημάτων τους.

Τέλος ο J.M. Keynes χαρακτηρίζεται σκόπιμα ως «αριστερός ανόητος», παρά το ότι ήταν φανατικός συντηρητικός – αφού καταγόταν από τη βρετανική ελίτ, κυκλοφορούσε στα σαλόνια των ευγενών και συνομιλούσε με τους πρωθυπουργούς πολλών κρατών. Εκτός αυτού, ήταν επαγγελματίας κερδοσκόπος – επενδύοντας σε συνάλλαγμα, σε εμπορεύματα και σε μετοχές, ενώ χρησιμοποιούσε παράγωγα προϊόντα και δάνεια.

Ήταν δε τόσο επιτυχημένος, ώστε να αφήσει μία περιουσία που υπερέβαινε σε σημερινές τιμές τα 20 εκ. €. Εν τούτοις, επειδή ακριβώς ζούσε από την κερδοσκοπία, γνώριζε πολύ καλά πως έπρεπε να απαγορευθεί – ενώ, όπως είχε πει ο ίδιος, θα έπρεπε να κλείσει εντελώς το χρηματοπιστωτικό καζίνο.

Όμως, επειδή με βάση την οικονομική του πολιτική το κράτος θα πρέπει να επενδύει σε περιόδους ύφεσης (θεωρία της ζήτησης), λόγω του ότι διαφορετικά δεν μπορεί να καταπολεμηθεί καμία οικονομική κρίση, «κατηγορήθηκε» από τους πιστούς της θεωρίας της προσφοράς και της λιτότητας, όπως η Γερμανία σήμερα, ως αριστερός – απλά και μόνο επειδή η τοποθέτηση του ωφελεί τις «μάζες» (πηγή: U. Herrmann)».

Ολοκληρώνοντας λόγω του ότι, όπως αναφέραμε, δεν φαίνεται να υπάρχει καμία άλλη λύση, εκτός από το να μάθουν οι Πολίτες όσο περισσότερα μπορούν για την Οικονομία (ειδικά οι Έλληνες, οι οποίοι βιώνουν πρώτοι μία πρωτοφανή επίθεση των αχόρταγων αγορών – χωρίς να υποτιμούμε τις δικές τους ευθύνες), θεωρούμε σκόπιμο να υπενθυμίσουμε τα παρακάτω για τις τράπεζες και το χρήμα.

.

Ο τραπεζικός νόμος του Peel

Ήδη από το 1844, έτος στο οποίο υιοθετήθηκε ο «τραπεζικός νόμος του Peel» στη Μ. Βρετανία (19. Ιουλίου), είχε γίνει διεθνώς αποδεκτό το ότι, η ουσιαστική αιτία πίσω από όλους τους «ανοδικούς και καθοδικούς οικονομικούς κύκλους», ήταν η «τεχνητή» πιστωτική επέκταση – η αύξηση δηλαδή των πιστώσεων εκ μέρους των τραπεζών, η οποία δεν βασιζόταν στις πραγματικές αποταμιεύσεις των Πολιτών.

Εκείνη την εποχή, στην οποία δεν υπήρχαν ακόμη οι κεντρικές τράπεζες, τα εμπορικά χρηματοπιστωτικά ιδρύματα εξέδιδαν χρήματα, κυρίως χαρτονομίσματα ή λογιστικές «υποσχετικές», σε ποσότητες οι οποίες υπερέβαιναν κατά πολύ τα αποθέματα χρυσού που διατηρούσαν στα θησαυροφυλάκια τους. Με στόχο λοιπόν να καταπολεμηθεί αυτή η «διαστρέβλωση», ο νόμος του Peel υποχρέωσε τις τράπεζες να καλύπτουν κατά 100% τα νομίσματα που εξέδιδαν, μέσω των καταθέσεων τους (εγγυήσεις) – γεγονός που συμφωνούσε με τις βασικές αρχές του Ρωμαϊκού Δικαίου, σύμφωνα με το οποίο απαγορευόταν η πλαστογραφία, η χωρίς αντίκρισμα δηλαδή «έκδοση» χρημάτων.

Εν τούτοις, ο τραπεζικός νόμος του Peel περιορίσθηκε στα «τραπεζογραμμάτια» (μετρητά), χωρίς να λάβει υπ’ όψιν του τα λογιστικά χρήματα – τις «υποσχετικές» δηλαδή μελλοντικών πληρωμών (δάνεια, καταθέσεις κλπ.), οι οποίες συνέχισαν να μην έχουν πραγματικό αντίκρισμα. Το αποτέλεσμα του νόμου ήταν δυστυχώς να μεταφέρουν οι τράπεζες το μεγαλύτερο μέρος των συναλλαγών τους, από τα μετρητά στα λογιστικά χρήματα – για τα οποία η υποχρέωση κάλυψης τους (fractionalreserve) ήταν και είναι ελάχιστη.

Έτσι λοιπόν συνεχίσθηκε η «τεχνητή» πιστωτική επέκταση, η παραγωγή δηλαδή ακάλυπτων χρημάτων από τις τράπεζες, καθώς επίσης οι «ανοδικοί και καθοδικοί οικονομικοί κύκλοι» – αφού ο νόμος του Peel απλά «μετέβαλλε» τον τρόπο των συναλλαγών, από τα μετρητά στα λογιστικά χρήματα. Η αποτυχία του συγκεκριμένου νόμου, ο οποίος θεσπίσθηκε με στόχο την ριζική αντιμετώπιση της τότε οικονομικής κρίσης (1844), χωρίς ποτέ να επιδιωχθεί η διόρθωση του, είχε σαν αποτέλεσμα να συνεχίζονται έκτοτε οι οικονομικές κρίσεις (φούσκες, υφέσεις, διασώσεις τραπεζών κλπ.) στον πλανήτη – γεγονός που συμβαίνει μέχρι σήμερα.

Αργότερα ιδρύθηκαν οι κεντρικές τράπεζες (πρώτη η Fed το 1913), οι οποίες λειτούργησαν ως το τελευταίο καταφύγιο, ως οι «πιστωτές ανάγκης» δηλαδή των εμπορικών τραπεζών (lender of last resort), έχοντας σαν βασικό αντικείμενο τη διάσωση τους – με τη βοήθεια της παροχής ρευστότητας σε περιόδους κρίσεων (κάτι ανάλογο ουσιαστικά με το ΔΝΤ, όσον αφορά τη «διάσωση» κρατών).

Οι δραστηριότητες δε των κεντρικών τραπεζών επεκτάθηκαν και στη διάσωση του δημοσίου τομέα τους, κρίνοντας τουλάχιστον από το ότι, στις 17. Νοεμβρίου του 2004, ο λογαριασμός (λογιστική εγγραφή) «US Treasury» της Fed αντιστοιχούσε στο 89,3% του συνολικού ενεργητικού του συστήματος της αμερικανικής κεντρικής τράπεζας. Αυτό σημαίνει ότι, τα συνολικά «κεντρικά χρήματα» των Η.Π.Α., στα οποία συμπεριλαμβάνονται επίσης τα μετρητά που ευρίσκονται στην κυκλοφορία, είναι καλυμμένα σχεδόν εξ ολοκλήρου από το δημόσιο χρέος της υπερδύναμης (!)

Ίσως οφείλουμε να σημειώσουμε εδώ ότι, η κεντρική τράπεζα μίας χώρας είναι υπεύθυνη για την προμήθεια του τραπεζικού συστήματος με «κεντρικά» και μετρητά χρήματα – όπου τα «κεντρικά χρήματα» δημιουργούνται αφενός με την έγκριση δανείων προς τις εμπορικές τράπεζες (έναντι εγγυήσεων), αφετέρου δε με την αγορά συναλλάγματος, πολύτιμων μετάλλων, αξιόγραφων ή άλλων στοιχείων του ενεργητικού, από τις εμπορικές τράπεζες ή τα χρηματιστήρια.

Όταν όμως απαιτείται επί πλέον ρευστότητα (τύπωμα χρημάτων) από το σύστημα, όπως συμβαίνει σήμερα (quantitative easing), τότε οιεμπορικές τράπεζες λαμβάνουν χρήματα από την κεντρική – απλά και μόνο με την λογιστική εγγραφή τους στο λογαριασμό που διατηρούν στην κεντρική.

Συνεχίζοντας, «ο ιστός της αράχνης» ολοκληρώθηκε αργότερα (1930), όταν ιδρύθηκε η Τράπεζα Διεθνών Διακανονισμών (BIS) – στο μετοχικό κεφάλαιο της οποίας συμμετέχουν κεντρικές τράπεζες και κάποιοι «ανώνυμοι» ιδιώτες, με στόχο, μεταξύ άλλων, τη διάσωση των κεντρικών τραπεζών, σε περίπτωση ανάγκης. Στο τέλος, καταργήθηκε ο κανόνας του χρυσού (1971), με αποτέλεσμα να «εγκατασταθούν», να λειτουργούν δηλαδή διεθνώς «πλαστά» χρηματοπιστωτικά συστήματα – αφού δεν στηρίζονται σε πραγματικά χρήματα.

Πρόσφατα δε οι τράπεζες, με πιθανό στόχο την πλήρη «εξαέρωση» όλων των υποχρεώσεων τους, την παροχή εγγυήσεων δηλαδή για τα νομίσματα που εκδίδουν, επιδιώκουν να καταργήσουν εντελώς τα μετρητά χρήματα – όπως τουλάχιστον συμπεραίνεται ελεύθερα από την («πιλοτικά» στην Ελλάδα) απαίτηση της αποκρατικοποιημένης Πολιτείας να μην επιτρέπει πλέον συναλλαγές μετρητοίς, πάνω από κάποιο ποσόν, δήθεν για την καταπολέμηση της φοροδιαφυγής.

Η ποσότητα του χρήματος

Όπως είναι γνωστό από την οικονομική θεωρεία, «Στα πλαίσια της διαδικασίας παραγωγής και ανταλλαγής αγαθών, τα χρήματα οφείλουν να φροντίζουν για την πληρωμή των αγαθών, για τις τιμές τους (προσδιορισμός της αξίας τους), καθώς επίσης για τη διαχρονική διατήρηση της αξίας των αγαθών, των προϊόντων και των υπηρεσιών δηλαδή, σε χρήμα». Για να μπορούν όμως τα πάσης φύσεως χρήματα να ανταποκρίνονται στις λειτουργίες τους, ο υπεύθυνος για την «παραγωγή» τους θα πρέπει να εξασφαλίζει τις παρακάτω προϋποθέσεις:

(α) Να είναι το χρήμα υποχρεωτικά αποδεκτό από όλους όσους συναλλάσσονται μεταξύ τους, ανταλλάσσοντας χρήματα με προϊόντα και υπηρεσίες(β) Να υπάρχει μία διαχρονικά σταθερή αγοραστική αξία του χρήματος, έτσι ώστε να μπορεί, μεταξύ άλλων, να χρησιμοποιηθεί αποταμιευτικά.(γ) Να υφίσταται ένας υπεύθυνος, ο οποίος να εγγυάται απόλυτα για τα χρήματα που διακινούνται στην εκάστοτε αγορά.

Αυτός τώρα που εξασφαλίζει τις παραπάνω προϋποθέσεις, «ο παραγωγός του χρήματος» δηλαδή στις σύγχρονες Οικονομίες, δεν είναι άλλος από το κράτος – δια μέσου της Κεντρικής Τράπεζας του η οποία, σε συνεργασία με τις εμπορικές τράπεζες, φροντίζει να «τυπώνει» το απαραίτητο χρήμα, καθώς επίσης να εγγυάται για τη σωστή λειτουργία του.

Το συνολικό «μέγεθος» τώρα του χρήματος που κυκλοφορεί σε μία Οικονομία, είναι το γινόμενο (πολλαπλασιασμός) της ποσότητας του χρήματος που υπάρχει, επί την ταχύτητα της ημερήσιας κυκλοφορίας του – η οποία συνήθως θεωρείται σταθερή. Εάν δηλαδή έχουμε 100 €, τα οποία διακινούνται πέντε φορές την ημέρα, τότε το μέγεθος του χρήματος είναι 100Χ5 = 500 €.

Περαιτέρω, η «αγοραστική αξία» του χρήματος υπολογίζεται πάντοτε από τη ποσότητα των διαθεσίμων αγαθών, σε σχέση με το συνολικό «μέγεθος» του χρήματος που κυκλοφορεί (ποσότητα επί ταχύτητα).

Για παράδειγμα, εάν σε μία οικονομία η αγοραστική αξία του χρήματος παραμένει διαχρονικά σταθερή, τότε το ποσοστό αύξησης της παραγωγής χρήματος επί την ταχύτητα κυκλοφορίας του, συμβαδίζει με το ποσοστό αύξησης της παραγωγής αγαθών. Κατά κάποιον τρόπο δηλαδή, έχουμε τόσα χρήματα στην αγορά, όσα και προϊόντα (ΑΕΠ).

Εάν όμως διαπιστωθεί ότι, η μέση ετήσια αγοραστική αξία του χρήματος μειώνεται, τότε αυτό σημαίνει ότι, στη συγκεκριμένη οικονομία η μέση ετήσια παραγωγή η/και η ταχύτητα της κυκλοφορίας του χρήματος αυξάνεται γρηγορότερα, από ότι αυξάνει η μέση ετήσια παραγωγή αγαθών (πληθωρισμός). Είναι δυνατόν όμως να αυξάνεται η ποσότητα χρήματος από την κεντρική τράπεζα μίας χώρας, χωρίς να χάνει το χρήμα την αγοραστική αξία του βραχυπρόθεσμα, χωρίς να επακολουθεί πληθωρισμός δηλαδή, εάν μειώνεται η ταχύτητα κυκλοφορίας του από τους Πολίτες – οι οποίοι «κινούν βραδύτερα» τα χρήματα που έχουν στη διάθεση τους, διαθέτοντας τα όχι τόσο συχνά στην κατανάλωση (όπως συμβαίνει σήμερα σε πολλές χώρες).

Ολοκληρώνοντας, από την παραπάνω μικρή περιγραφή τεκμηριώνεται ότι,η «διαχείριση» των ποσοτήτων του χρήματος σε μία Οικονομία είναι αποκλειστικό, «μονοπωλιακό» δηλαδή προνόμιο των τραπεζών – επομένως είναι μία ουσιαστικά κεντρικά κατευθυνόμενη διαδικασία, γεγονός που σημαίνει ότι δεν υπάγεται στις αρχές της ελεύθερης αλλά της κεντρικά κατευθυνόμενης αγοράς (κομμουνισμός).

Το επιτόκιο του χρήματος

Όπως έχουμε ήδη αναφέρει, τα σημερινά χρήματα είναι στην πραγματικότητα «ακάλυπτα» – αφού δημιουργούνται «μονοπωλιακά» από τις τράπεζες και την πίστωση, χωρίς να έχουν κανενός είδους αντίκρισμα.Το επιτόκιο τώρα, είναι ουσιαστικά το κέρδος που «χρεώνεται», για τη χρησιμοποίηση των δανειακών χρημάτων – με το «φυσιολογικό επιτόκιο» να ορίζεται ως αυτό που εξισορροπεί τις αποταμιεύσεις με τις επενδύσεις, έτσι ώστε να εξασφαλίζεται η διαχρονική σταθερότητα σε μία Οικονομία.

Ένα τέτοιο «φυσιολογικό επιτόκιο» όφειλε προφανώς να «επέκειτο» στους κανόνες τις ελεύθερης αγοράς, όπου το εκάστοτε μέγεθος του θα καθοριζόταν από την ισορροπία της ζήτησης με την προσφορά. Δηλαδή, εάν η ζήτηση για δανειακά χρήματα αυξανόταν (τα δάνεια πρέπει να έχουν στόχο τις επενδύσεις και ποτέ την κατανάλωση), υπερκαλύπτοντας την προσφορά (αποταμιεύσεις), τότε το επιτόκιο θα αυξανόταν ανάλογα, μέχρι το σημείο που η περεταίρω αύξηση του θα μείωνε τη ζήτηση – αφού οι επενδύσεις θα ήταν πια ασύμφορες.

Εν τούτοις, το επιτόκιο σήμερα δεν καθορίζεται από την ελεύθερη αγορά, αλλά από τις κεντρικές τράπεζες (βασικό). Επομένως, η διαμόρφωση του είναι κεντρικά κατευθυνόμενη και μονοπωλιακή – όπως αυτή της ποσότητας των χρημάτων που κυκλοφορούν στις εκάστοτε Οικονομίες οι οποίες, τουλάχιστον όσον αφορά το χρήμα, είναι ουσιαστικά «κομμουνιστικές» (ερμηνεύοντας οικονομικά τον κομμουνισμό, ως ένα κεντρικά κατευθυνόμενο σύστημα).

Τα αποτελέσματα των κεντρικά κατευθυνόμενων επιτοκίων όσον αφορά τα δάνεια, τα οποία συνάπτονται με ένα τεχνητά χαμηλό επιτόκιο, είναι οι λανθασμένες επενδυτικές τοποθετήσεις – αφού εμφανίζονται συμφέρουσες λόγω του ότι το επιτόκιο είναι τεχνητά χαμηλό, ενώ με ένα «φυσιολογικό επιτόκιο» δεν θα γινόταν. Το γεγονός αυτό επεξηγεί παράλληλα την υπερχρέωση της Ελλάδας, η οποία ουσιαστικά προκλήθηκε από τα τεχνητά χαμηλά επιτόκια του δανεισμού της, λόγω της εισόδου της στην Ευρωζώνη – επίσης άλλων χωρών (Ιρλανδία, Ισπανία κλπ), οι οποίες επένδυσαν στην αγορά των ακινήτων, στηριζόμενες στα τεχνητά χαμηλά επιτόκια των τραπεζών.

Οι λανθασμένες λοιπόν επενδύσεις, λόγω των αδικαιολόγητα χαμηλών επιτοκίων, οδηγούν τελικά σε «φούσκες» – οι οποίες «εκρήγνυνται», όταν οι κεντρικές τράπεζες αναγκασθούν να αυξήσουν τα επιτόκια, προς την κατεύθυνση του φυσιολογικού, έτσι ώστε να αποφευχθεί ο υπερπληθωρισμός. Η υπερχρέωση ενός κράτους είναι ουσιαστικά επίσης μία «φούσκα», η οποία εκρήγνυται όταν αδυνατεί να αποπληρώσει τις υποχρεώσεις του – συνήθως λόγω της αύξησης των επιτοκίων δανεισμού του, πέρα από τα «όρια» της αντοχής του (φοροδοτική ικανότητα των Πολιτών του κλπ). Στον Πίνακα Ι που ακολουθεί φαίνεται η διαχρονική υπερχρέωση των Η.Π.Α. από το 1981 έως το 2011.

ΠΙΝΑΚΑΣ Ι: Εξέλιξη δημοσίου χρέους σε τρις $, Δημόσιο χρέος σε ποσοστά του ΑΕΠ, έλλειμμα (πλεόνασμα) σε τρις $

| Έτος | Δημόσιο Χρέος | Δημόσιο Χρέος/ΑΕΠ | Έλλειμμα |

| 1981 | 1,0 | 32,5% | -0,08 |

| 1985 | 1,8 | 43,8% | -0,21 |

| 1990 | 3,2 | 55,9% | -0,22 |

| 1995 | 4,9 | 67,0% | -0,16 |

| 2000 | 5,6 | 57,3% | +0,24 |

| 2005 | 7,9 | 63,5% | -0,32 |

| 2009 | 11,9 | 83,4% | -1,41 |

| 2010* | 13,8 | 94,0% | -1,42 |

| 2011* | 15,1 | 100,0% | -1,27 |

Πηγή: Spiegel

Πίνακας: Β. Βιλιάρδος

Σημείωση: Το χρέος των νοικοκυριών στη χώρα είχε υπερβεί το 2011 τα 15 τρις $ (100% του ΑΕΠ), ενώ είχε 20πλασιασθεί, σε σχέση με τη δεκαετία του ’70.

.

Από τον Πίνακα Ι τεκμηριώνονται, μεταξύ άλλων, τα καταστροφικά αποτελέσματα της εφαρμογής του νεοφιλελευθερισμού, του κυρίαρχου δόγματος καλύτερα του μονοπωλιακού καπιταλισμού, στις Η.Π.Α. – από τον τότε πρόεδρο Ronald Reagan, για τον οποίο το κράτος δεν αποτελούσε τη λύση για τα προβλήματα, αλλά ήταν το ίδιο πρόβλημα (ως γνωστόν, «απελευθέρωσε» τις αγορές, άνοιξε τα κλειστά επαγγέλματα, αποκρατικοποίησε ακόμη και τις κοινωφελείς επιχειρήσεις, ενίσχυσε τα μέγιστα το Κεφάλαιο, το οποίο σήμερα προσπαθεί να διαφύγει στην Ασία από την «έξοδο κινδύνου», μείωσε τους ανώτατους φορολογικούς συντελεστές από το 70% στο 28% κλπ). Στην εποχή του δόθηκε τεράστια σημασία στον τραπεζικό κλάδο, ο οποίος διπλασίασε έκτοτε την κερδοφορία του – ενώ πριν τη χρηματοπιστωτική κρίση, το 40% των κερδών όλων των αμερικανικών επιχειρήσεων προερχόταν από τον τραπεζικό τομέα.

Κλείνοντας, όταν κανείς αντιληφθεί ότι, η χρηματοπιστωτική κρίση του 2008, η οποία ουσιαστικά δημιουργήθηκε από την επεκτατική πιστωτική πολιτική της Fed που αύξησε την ποσότητα του χρήματος (κατά 10% περίπου ετήσια από το 2001 – διπλασιασμός σε επτά έτη) και διατήρησε τεχνητά χαμηλά τα επιτόκια, επιχειρείται να αντιμετωπισθεί με μία ακόμη μεγαλύτερη αύξηση της ποσότητας των χρημάτων(quantitative easing), καθώς επίσης με ακόμη πιο «επιθετικά» χαμηλά, τεχνητά επιτόκια, καταλήγει εύκολα στο συμπέρασμα ότι, «υποδαυλίζεται» μία ακόμη μεγαλύτερη κρίση η οποία θα έχει ασύγκριτα πιο καταστροφικά αποτελέσματα.

Ίσως οφείλουμε να σημειώσουμε εδώ ότι η ΕΚΤ, η οποία πλέον ακολουθεί την ίδια «μονόπλευρη» πολιτική χρήματος με την Fed, καθώς επίσης με τις Τράπεζες της Ιαπωνίας και της Αγγλίας, αύξησε επίσης την ποσότητα χρήματος (Μ3) στην Ευρωζώνη κατά 116% (από 4,4 τρις € στην αρχή του 1999, στα 9,5 τρις € τέλη Απριλίου του 2009).

Τα παράγωγα

Συνεχίζοντας, σε μία χρηματιστηριακή αγορά, όσο μεγάλη και αν είναι, οι μετοχές των εταιρειών που διαπραγματεύονται δημόσια, είναι δευτερεύουσας σημασίας. Τον πρώτο ρόλο διαδραματίζουν στην πραγματικότητα τα χρηματιστηριακά παράγωγα, τα οποία αποτελούν την «κορωνίδα» της χρηματοπιστωτικής βιομηχανίας – με συναλλαγές οι οποίες λαμβάνουν χώρα εκτός των χρηματιστηρίων, μακριά από τα φώτα της δημοσιότητας.

Το συνολικό ποσόν σήμερα των χρηματιστηριακών παραγώγων υπολογίζεται στα 600 τρις $ – ένα μέγεθος δεκαπλάσιο του παγκοσμίου ΑΕΠ. Κανένας άλλος τομέας του χρηματοπιστωτικού συστήματος δεν έχει αναπτυχθεί σε τέτοιο βαθμό – ενώ τίποτα δεν απειλεί περισσότερο τον κόσμο, από αυτόν τον συγκεκριμένο «κλάδο». Πόσο μάλλον αφού δεν υπάρχει καμία κρατική Αρχή, η οποία να επιβλέπει την τεράστια αγορά των παραγώγων – πολύ περισσότερο να την ελέγχει.

Το μεγαλύτερο «κομμάτι» της «σκιώδους» αυτής αγοράς ευρίσκεται στα χέρια ελάχιστων τραπεζών – οι οποίες αγωνίζονται με κάθε τρόπο για να αποφύγουν τη διαφάνεια ή/και τη δημιουργία συνθηκών ελεύθερου ανταγωνισμού, δαπανώντας εκατοντάδες εκατομμύρια σε «αμυντικά lobbies» (με στόχο να μην επιβληθούν ρυθμιστικοί κανόνες από την Πολιτεία).

Πρόκειται λοιπόν για ένα επόμενο, σκοτεινό τραπεζικό μονοπώλιο, το οποίο δεν λειτουργεί με τους κανόνες της ελεύθερης αγοράς – όπως επίσης δεν λειτουργεί και η παραγωγή χρήματος.

Περαιτέρω, οι συναλλαγές μέσω παραγώγων είναι στην ουσία στοιχήματα, τα οποία αφορούν προβλέψεις – σε σχέση με την μελλοντική εξέλιξη των τιμών των μετοχών, του συναλλάγματος, των πρώτων υλών, των εμπορευμάτων κλπ. Προφανώς δεν προβλέπουν μόνο, αλλά επηρεάζουν ταυτόχρονα τις αγορές, στις οποίες δραστηριοποιούνται.

Παρά το ότι λοιπόν η χρηματοπιστωτική κρίση του 2008 οφειλόταν στα ενυπόθηκα δάνεια χαμηλής εξασφάλισης, τα παράγωγα ήταν αυτά που τελικά προκάλεσαν τα καταστροφικά αποτελέσματα που βιώσαμε – ενώ αποφύγαμε την κατάρρευση του συστήματος την τελευταία στιγμή, με τη βοήθεια των κρατών και των χρημάτων των πολιτών τους.

Γνωρίζοντας τώρα ότι, μόλις πέντε μεγάλες τράπεζες κυριαρχούν στην τεράστια αυτή αγορά, συμμετέχοντας στο 96% σχεδόν των συναλλαγών που διενεργούνται εκεί, συνειδητοποιούμε ότι είμαστε αντιμέτωποι με μία ακόμη μορφή τραπεζικού μονοπωλίου, η οποία λειτουργεί εκτός των πλαισίων της ελεύθερης αγοράς.

Τέλος, παρά το ότι η κυβέρνηση των Η.Π.Α. προσπαθεί να επιβάλλει κανόνες στη συγκεκριμένη αγορά, με τη βοήθεια της δημιουργίας μίας «υπηρεσίας» ως ενδιαμέσου διαπραγματευτή (Clearinghouse), ο οποίος θα μπορεί να ελέγχει και να εγγυάται τις συναλλαγές παραγώγων, οι τράπεζες, γνωρίζοντας ότι οι διαφανείς συναλλαγές αποφέρουν ελάχιστα, έχουν τοποθετηθεί εχθρικά απέναντι στις προθέσεις της κυβέρνησης. Έτσι, μη έχοντας τη δυνατότητα να εμποδίσουν τη δημιουργία του συγκεκριμένου οργανισμού, προσπαθούν να τον ιδιωτικοποιήσουν, αναλαμβάνοντας τη λειτουργία του οι ίδιες – αν και τελικά ο οργανισμός δεν είναι σε θέση να ανταπεξέλθει με τις υποχρεώσεις του (ανάλυση).

Επίλογος

“Ο τρόπος που βλέπουμε τα πράγματα δύσκολα μπορεί να διαφοροποιηθεί από τον τρόπο που θέλουμε να τα δούμε…. Η καπιταλιστική «ανάπτυξη» δεν είναι σύμφυτη στον ίδιο τον καπιταλισμό (ο καπιταλισμός δεν είναι συνώνυμο της ελεύθερης αγοράς). Είναι η δυναμική της κοινωνίας, στα χέρια μίας καπιταλιστικής ελίτ – μίας ομάδας δηλαδή, στην οποία ανήκουν οι άνθρωποι που χαρακτηρίζονται από τα προσόντα της διάνοιας και της θέλησης άνω του κανονικού.Έτσι η ιστορία – για την ακρίβεια, η ιστορία ως μέσο καταγραφής των αλλαγών και των εξελίξεων – είναι η ιστορία της επίδρασης των ελίτ, επάνω στην αδρανή μάζα της κοινωνίας” (J. Schumpeter).

Μέχρι στιγμής, η παραγωγή του χρήματος είναι το αποτέλεσμα της συνεργασίας των κεντρικών με τις εμπορικές τράπεζες – επίσης ο καθορισμός των επιτοκίων, αφού οι κεντρικές τράπεζες αποφασίζουν μόνο για το εκάστοτε βασικό επιτόκιο. Πρόκειται λοιπόν για μία κεντρικά κατευθυνόμενη, «κομμουνιστική» διαδικασία των ελίτ, η οποία δεν υπάγεται στους νόμους της ελεύθερης αγοράς.

Εάν τώρα οι εμπορικές τράπεζες υποχρεώνονταν στην κατά 100% κάλυψη των πιστώσεων προς τους πελάτες τους, εάν δηλαδή απαιτούταν η παροχή εγγυήσεων εκ μέρους τους όχι μόνο για τα μετρητά, αλλά και για τα λογιστικά χρήματα, όπως είχε ζητήσει ο υπέρμαχος του νεοφιλελευθερισμού (M.Friedman), τότε οι κεντρικές τράπεζες θα είχαν τον απόλυτο έλεγχο επί των ποσοτήτων (παραγωγής) χρήματος.

Κατ’ επέκταση, όποια χώρα ή όποια ελίτ-ομάδα κατόρθωνε να επιβάλλει στις εμπορικές τράπεζες την παραπάνω υποχρέωση, έχοντας ή αποκτώντας τον έλεγχο της κεντρικής, θα μπορούσε να αναδειχθεί στον απόλυτο κυρίαρχο του παιχνιδιού – αφού, όπως αναφέρει χαρακτηριστικά ο M.A. Rothschild, αυτός που εκδίδει και ελέγχει τα χρήματα ενός κράτους (πόσο μάλλον μίας οικονομικής ζώνης), δεν ενδιαφέρεται καθόλου για το ποιος ψηφίζει τους νόμους του.

Προφανώς δε, όπως συμπεραίνεται από την «απαίτηση» του M.Friedman,ο απώτερος σκοπός της νεοφιλελεύθερης «σχολής» δεν είναι βέβαια η ελεύθερη αγορά, αλλά η κεντρικά κατευθυνόμενη – όχι όμως από το «λαό», όπως πρεσβεύει ο κομουνισμός, αλλά από μία προνομιακή ελίτ, μέσω της εγκατάστασης μονοπωλιακών δομών σε μία Οικονομία (κυρίως στο χρηματοπιστωτικό τομέα).

Ανάρτηση από:

geromorias.blogspot.com

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σημείωση: Μόνο ένα μέλος αυτού του ιστολογίου μπορεί να αναρτήσει σχόλιο.